Schulden, schulden, schulden.

een onaantrekkelijk onderwerp, saai, cijfers, cijfers en tabellen.

maar ze bepalen wel onze toekomst........

De Griekse tragedie heeft me aan het denken gezet over schulden. Want

zonder die exorbitante schulden zou Griekenland geen bail out nodig hebben

gehad. Dan zou een verstandiger omgaan met de middelen en hervormingen

voldoende zijn geweest.

Maar zoals ik al meer heb gezegd, Griekenland is niet het enige euroland

dat onder een niet te dragen schuldenlast te lijden heeft.

Gisteren schreef ik in mijn blog dat er bij schulden schuldenaren waren en

schuldeisers. Die twee heffen elkaar op, de balans is nul.

Maar tegenover schulden staan ook assets, bezittingen die als onderpand

voor de schuld dienst doen. Want geld uitlenen zonder onderpand is de kat op

het spek binden. Maar assets kunnen in waarde stijgen of dalen. Wat

bijvoorbeeld de daling van de huizenprijzen heeft veroorzaakt is een duidelijk

voorbeeld. De leningen afgesloten om de huizen te kopen overtreffen de waarde

van het pand. Kan men de aflossingen en rente niet meer opbrengen dan verliest

men het huis, de bank komt met een asset te zitten dat vaak minder waard is dan

de erop afgesloten lening en de oude eigenaar staat op staat vaak nog met een

restschuld.

Als dat in het groot gebeurt zoals in Spanje en Ierland dan komt de bank in

de problemen als bezitter van onverkoopbaar onroerend goed, de zogenaamde Non Performing Loans, NPL's, vroeger bad debts geheten en moet of failliet gaan of

geherkapitaliseerd worden met publiek geld, belastinggeld. Het gevolg is dat

ook de staat in de problemen komt en met lastenverzwaringen probeert de schade

te herstellen. De burger en de economie bloeden.

De gehele wereld verzuipt in de schulden. Niet alleen staatsschulden maar

schulden van de huishoudens, de zakenwereld en de financiële wereld.

Sinds de Lehman crisis veroorzaakt door de massale huizenbubbel in de VS en

Europa is de wereld 57 billioen dollar verder in de schulden gekomen. Een

totaal van haast 200 billioen dollar totaal. In 2014 al 286 % van het totale

wereld inkomen.

De onderstaande tabel van McKinsey geeft

aan hoe de wereldschuld is toegenomen van 87 billioen tot 199 billioen dollar.

Opvallend is dat tussen 2000 en 2007 vooral bij de huishoudens en

financiële instellingen de schulden percentage gewijs snel opliepen terwijl

tussen 2007 en 2014 het juist de overheidsschulden zijn die pijlsnel stegen

terwijl de stijging bij huishoudens en financiële instellingen veel minder snel

dan in de vorige periode. Bij de zakenwereld is er niet veel verschil in de

toename.

Het redden van banken heeft de overheid, dus de belastingbetaler overduidelijk

veel geld gekost.

Het is uiteraard goed te begrijpen dat de hoge schulden die huishoudens

hebben van invloed zijn op de koopkracht van die huishoudens. De rente en

aflossing van schulden zijn bedragen die niet voor andere activiteiten gebruikt

kunnen worden. Zelfs al worden schulden niet afgelost of overgesloten blijven

toch de rentebetalingen een rem op de andere uitgaven.

Voor overheidschulden geldt natuurlijk hetzelfde. Rentebetalingen op

schulden zijn economisch onrendabele uitgaven en nemen de mogelijkheid weg die

gelden economisch positief te gebruiken.

Er is dus een dwingende noodzaak om die schulden terug te dringen, deleveraging.

Maar in plaats daarvan blijkt uit een andere grafiek van McKinsey dat sinds

2007 bij slechts vijf landen deze

deleveraging in meerdere of mindere mate

is opgetreden. Van die landenlijst zijn er 20 ontwikkelde landen en 19

ontwikkelingslanden die in verschillende mate juist leveraging, verhoging van

de schuldenlast vertonen waaronder 12 eurozone landen. De eurozone komt er dus

wereldwijd gezien niet best af.

Neem ik dan een totale landenlijst door waar de schulden en

schuldpercentages van de landen worden vermeld en kijk ik dan naar de

percentages ten opzichte van het Gross

Domestic Product dan zie ik dat er op die lijst van ongeveer 170 landen

een twintigtal is met een schuldenpercentage van meer dan 90% van het GDP. Zo'n

150 dus met een lagere staatsschuld dan die 90%.

Waarom 90%? Omdat vrij algemeen wordt aangenomen dat dat het kantelpunt is

van onhoudbare schuld. De Europese Unie neemt 60% als maximaal toelaatbaar.

Wat opvalt is dat naast Japan als aanvoerder Griekenland als tweede het

zwaarst in de schulden zit.

8 Eurolanden behoren trouwens tot die

groep van twintig boven de 90%.

Zoals ik zei, de eurozone staat er niet best voor.

Bovenstaande grafiek geeft een overzicht van de ontwikkeling van de totale

schuld van vijf eurolanden tussen 2008, de

crisis, en 2014.

Griekenland, Spanje, Portugal en Ierland, alle vier bail-out landen, hebben een staatsschuld van meer dan 90%.

Duitsland staat er als een soort referentiekader bij. De uitspraak dat die bailout landen dus goed

door de crisis zijn heengekomen lijkt wat overdreven. Zij zitten nog steeds in

een dal waar ze nu met een vergeleken bij de andere eurolanden wat groter

groeipercentage langzaam uit kunnen komen. Want Spanje heeft 5% van zijn

vroegere BBP verloren, Portugal 3% en Ierland slechts 1%. En de staatschulden

zijn tot boven de 100% gestegen (bij Spanje haast). Dat moet eerst nog worden

ingehaald voor er echte groei ten opzichte van voor de crisis is.

Opvallend is dat alleen in Griekenland de staatsschuld hoger is dan de

private schuld. Ierland bijvoorbeeld, dat na de bailout samen met Spanje de

relatief hoogste groei in de eurozone scoort voert de groep aan met een

totaalschuld van 380% van het BBP.

Zo wordt duidelijk dat niet alleen deze staten vrijwel geen financiële

armslag hebben maar dat bovendien de huishoud consumptie zwaar belast wordt met

de schuldenlast.

Hier een opstelling van de

Europese landen met de percentage gewijze snelst

stijgende totaalschuld. Dat laat zien dat ook bij de jongste eurozone leden en

bij de toekomstige (immers alle EU landen worden op de duur lid van de

eurozone, behalve GB en Denemarken) leden ervan de financiële ontwikkelingen

negatief zijn. Dus ook dit toekomstbeeld geeft geen opgewekt perspectief.

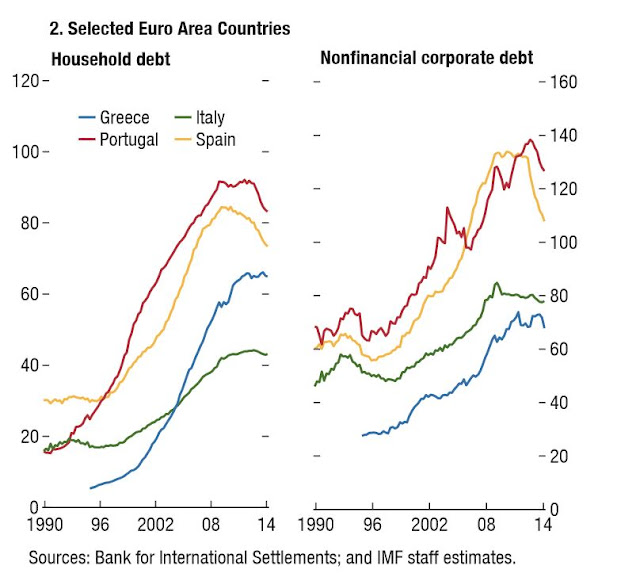

Uit de volgende grafieken blijkt dat in tegenstelling tot de schuldenstijging bij

de overheid de huishouschulden en zakenschulden een dalende tendens vertonen.

De burgers zijn dus, net als het bedrijfsleven, terughoudend bij de uitgaven.

Deleveraging dus bij de private sector.

Als op twee na de laatste grafiek hierboven de wijze waarop de overheden hun financiën beheren. Elk jaar bereikt een aantal uitgegeven obligatieleningen hun maturity, afloopdatum, en moet de overheid dus uitbetalen. Uit de grafiek blijkt dat ze dat niet met eigen geld kunnen doen, tenzij ze aanzienlijke begrotingsoverschotten hebben, hetgeen bij geen enkel het geval is. Elk jaar vindt dus een rollover (donker gekleurd) plaats, de aflossing van de aflopende leningen door nieuwe.

Het risico daarbij is dat de rentetarieven voor die nieuwe leningen hoger zouden zijn dan voor de aflopende. Bij

een te hoge renteverhoging zou de rentelast onbetaalbaar kunnen worden (soms

wordt 7% hiervoor aangehouden).

In de eurozone worden die rentetarieven laaggehouden door de politiek van

de ECB en de door Draghi uitgesproken garantie dat de ECB de euro altijd zal

redden, kost wat kost. Het risico voor de geldverschaffers is dus lager dan ze

zonder die garanties zouden zijn.

Voor Griekenland is deze garantie te laat gekomen en omdat het vervolgens buiten de bailout periode in een vacuum

terecht kwam zou de rente ver boven de 10% zijn gekomen. Of dat nu allemaal zo elegant

is gespeeld blijft de vraag.

Als je als particulier meer uitgeeft dan je verdient leef je boven je stand

en komt er een moment dat je failliet gaat tenzij je je levenstijl aanpast en

de tering naar de nering zet om een ouderwetse uitdrukking te gebruiken.

Het lijkt wel of overheden van mening

zijn dat wat voor particulieren geldt niet op hen van toespassing is.

Door jaarlijkse inflatie te willen hebben hun schulden in de toekomst

minder reële waarde zo luidt de redenering. Maar dat geldt ook voor het BBP dat

dus ook elk jaar zal moeten stijgen om die inflatie bij te houden. Waardoor om

de stijgende prijzen te kunnen betalen

ook de lonen verhoogd zullen moeten worden. Gewoon een spiraal waardoor niets

verandert. Want zolang de begroting een tekort aangeeft moet er meer geleend

worden.

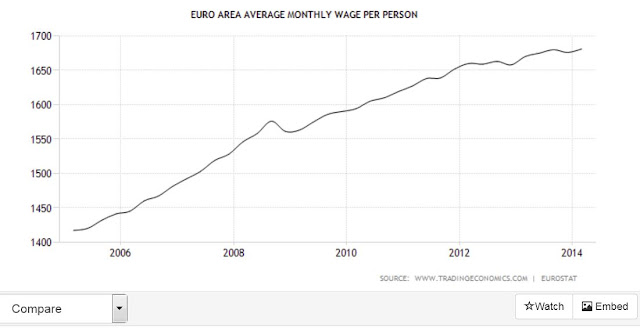

En dat inflatie gevolgd wordt door loonstijgingen zodat de koopkracht (hopelijk)

in stand blijft blijkt uit deze twee bovenstaande grafieken die de ontwikkeling

van beide tussen 2005 en 2015 weergeven.

Natuurlijk ben ik maar een amateur en geen doorgewinterde financieel

expert. Maar voor mezelf kom ik tot de conclusie dat tenzij de begrotingstekorten

omgezet worden in overschotten en dus de overheid zijn uitgaven drastisch

beperkt zonder lastenverhoging voor de burger er een punt komt waar de zaak

instort. Het steeds meer lenen om aan de verplichtingen te voldoen moet eens

ophouden.

Maar een terugschroeven van overheidsuitgaven gaat altijd gepaard met

vermindering van uitgaven aan sociale lasten. En naast het begrotingsoverschot

moet er ook reële groei komen. Door de combinatie van beide verminderen de

schulden in euros en in schuldpercentage.

Nering en tering. Een oude wijsheid maar nog altijd waar.

En de eurozone: welvaart, werk, welzijn. Maar waar en wanneer.

Aucun commentaire:

Enregistrer un commentaire