Veroorzaakt de ene crisis in de EU

de volgende of brengt elke crisis

een andere crisis aan het licht.

Naast de dreigende sancties voor Portugal en Spanje wegens het niet voldoen aan de eisen van het

S&G Pact (waar slechts een enkel euroland zich aan houdt of kan houden) en de

problemen rond Griekenland dat echt niet voldoet aan de in de derde bail-out gestelde

voorwaarden, is er nu ook Italië waar een omvangrijke bankencrisis dreigt die

nu uitgelopen is op een "gij zijt de schuld" van de ene Italiaan, Renzi,

aan de andere Italiaan, Draghi.

Het gehele zuiden zit in de puree. Hieronder wat gegevens erover. Het zoveels te bewijs dat de euro slecht voor elk euroland

is. En dat een fiscale unie slechts een rook gordijn zou zijn dat de verschillen kunstmatig compenseert

zonder de oorzaken op te lossen. Een blok aan het been voor donor landen die

het ook nauwelijks bolwerken en geen oplossing voor het zuiden van wie het

economisch potentieel te gering is. Want in de 15 jaren euro is de financiële

situatie van de zuidelijke eurolanden

achteruitgegaan in plaats van vooruit. Van de noorelijke trouwens eveneens,

maar minder fundamenteel.

Zelfs alle indirecte hulp door de ECB aan de zuidelijke eurolanden met

opkopen van staatsobligaties (binnenkort speciaal gericht op de zwakke, dus

zuidelijke landen als ik goed ben geïnformeerd) en de door de ECB laag gehouden rentelast verschaft lost de

problemen daar niet op.

Schulden blijven oplopen, de werkloosheid blijft hoog.

De verkiezingen tonen een toenemende afkeer van de politiek van austerity. In oktover a.s. is er in Italië een

referendum waar Renzi zijn lot van laat afhangen, zo heeft hij gezegd. De

economie in Spanje groeit, maar wat merkt de bevolking ervan.

In Spanje zijn er zelfs, ondanks de werkeloosheid, veel functies die niet

door het leger werkelozen vervuld kunnen worden want de innovative sector eist

kwalificaties die niet te vinden zijn bij de werkelozen. Te weinig van de ene

categorie te veel van de andere.

Portugal heeft met een haarbreedte verschil de "junk status"

ontlopen die verder opkopen door de ECB van staatsobligates onmogelijk zou

maken. Duitsland heeft al een tweede bail-out voor Portugal gesuggereeerd

hetgeen in Portugal niet goed is ontvangen. Want een bail-out verhoogt de

staatsschuld met het bail-out bedrag en dat kan Portugal met de toch al

overgrote schuld niet gebruiken.

Spanje en Portugal zullen (?,

want dat zou een novum zijn in de euro area) van de Commissie sancties opgelegd

krijgen door het begrotingstekort van meer dan 3%. Tweeslachtig beleid want

andere zondaars worden ontzien.

Maar dat is slechts een schamel teken aan de wand.

De staatsuitgaven van alle vier de landen zijn hoger dan de inkomsten zodat

de schulden in euros verder toenemen.

Het begrotingstekort in alle vier

landen is groter dan de groei zodat ook percentagegewijs de schulden oplopen.

De werkloosheid in Spanje en Griekenland is extreem hoog.

Daarbij komt nog dat alleen Italië een positieve handels balans

heeft, de andere drie een negatieve en importeren dus meer dan zij uitvoeren.

Een lekenanalyse die duidelijk laat zien dat de prognoses voor deze landen

niet gunstig te noemen vallen.

In dat licht moet moet men dan ook de roep beoordelen om een lossere

fiscale politiek, dat wil zeggen meer lenen om te kunnen investeren en zo de

groei te kunnen bevorderen. De staatschulden zijn al zo hoog opgelopen dat bij

een normaal functionerende kapitaalmarkt de rentepercentages voor verdere

leningen extreem hoog en onhoudbaar zouden zijn. Alleen de ECB opkoop en rente

steun houden de huidige leningen betaalbaar.

Maar de staatsleningen zijn niet de enige schulden die zorgen baren en,

hetgeen erger is, een mogelijke groei belemmeren.

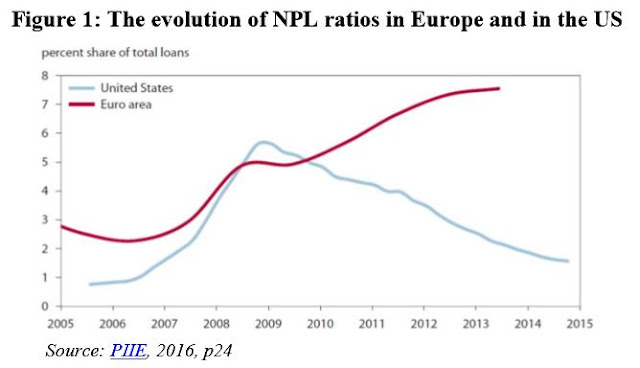

De private bankensector in Europa gaat gebukt onder een overmaat van NPL's,

Non Performing Loans, Bad Debts, oftewel oninvorderbare schulden.

Griekenland voert het veld aan met meer dan 25% NPL's, het noorden van

Europa om en nabij de 3%, Frankrijk als

tussen stuk 4,2% maar in het zuiden Spanje met 6,8% maar verder bij de

zuidelijke landen meer dan 15%, net als bij een aantal oostelijke landen.

Italië, en daar speelt zich de volgende crisis af, heeft 16,9% NPL.

Daarbij moet vermeld worden dat leningen aan staten niet mee worden geteld bij de NPL.

Of dat terecht of niet doet niet ter zake.

Maar het maakt het beeld zeker niet gunstiger,vooral niet als, hetgeen

gelukkig niet te verwachten is, de lage rente tarieven zouden stijgen.

Het zal duidelijk zijn dat deze overmaat aan NPL's (in de USA beneden de 2%!!)

niet bevorderlijk is voor het leenpatroon aan de economie.

Italiaanse banken hebben zo een NPL van meer dan 300 miljard euro.

De ECB heeft nu de in de problemen verkerende Monte Paschi Bank verzocht binnen drie jaar zijn Bad Debts met

40% terug te brengen dus van 24,5 miljard euro naar 14,6 miljard euro in 2018.

Als gevolg van dit verzoek, of misschien aanwijzing, kelderden de koersen

van Italiaanse banken en stagneerde het herstel op de Europese beurzen.

Aangezien er voor die NPL's geen

kopers te vinden zijn, zeker niet voor de gevraagde prijzen, is dit verzoek een

drukmiddel op de Italiaanse banken sector om te stabilizeren.

Net nu Italië hoopte dat de EU hulp zou bieden door de banken een bail-out

te bieden, dus met publiek (belasting)geld gefinancierd.

En eerst 40 miljard gevolgd door 150 miljard was al als preventieve

maatregel door de EU toegestaan.

Zo zou die gevreesde bail-in (voorgeschreven in de bankenunie) met aandeel

en obligatiehouders die allereerst zouden moeten lijden vermeden kunnen worden

en een mogelijke bankrun voorkomen.

Dit alles heeft Renzi, die, en dat moet gezegd worden sinds 2014 aan het

proberen is de banken op orde te krijgen,

er kennelijk toe gebracht naar Draghi uit te halen.

Draghi die hem juist zou moeten beschermen tegen de onwillige houding van

Merkel.

Renzi uitte het verwijt dat indien in 1998, toen de toenmalige regering de

maatregelen al had voorgesteld, die regering ze ook zou hebben uitgevoerd, Italië nu dat probleem niet zou hebben.

Renzi zei dat toen Draghi directeur generaal van het ministerie van

financiën was.

Als men toen de intelligentie en kracht had gehad om de politiek buiten het

banken stels el te houden, voor wij

dat nu doen, hadden we geen gevallen zoals de Monti dei Paschi di Siena gehad.

Krachtige taal.

Maar het is niet alleen Italië dat lijdt onder de NPL's.

Hieronder twee grafieken, de een de verdeling van NPL's , Bad Debts over

Europa, de ander het verschil in bad debts tussen de EU en de USA. Duidelijke

beelden.

Maar zoals altijd zijn het mijn persoonlijke gedachten, die van een leek.

=====================================

Aucun commentaire:

Enregistrer un commentaire